CIRCULAR INFORMATIVA 5/2024

CAMPAÑA DE LA DECLARACIÓN DE RENTA 2023

Estimados clientes:

A partir del 3 de ABRIL de 2024,hasta el 1 de JULIO de 2024 , será el plazo establecido por la AEAT, para LA PRESENTACIÓN DE DECLARACIONES DE LA CAMPAÑA DE LA DECLARACIÓN DE RENTA Y PATRIMONIO DEL EJERCICIO 2023. Recordarles que el PLAZO será HASTA EL DÍA 26 DE JUNIO DE 2024 DE LAS DECLARACIONES A INGRESAR CON DOMICILIACIÓN BANCARIA.

Para evitar las colas y pérdida de tiempo, le insistimos que se pongan en contacto con nosotros en los teléfonos que le hemos suministrado y que le recordamos a continuación, y se obtenga la cita correspondiente. Asimismo, rogamos que nos envíen la documentación necesaria para la declaración que le exponemos más adelante, vía mail,

Para la confección de la renta, y obtener los datos fiscales que constan en la agencia tributaria para su revisión es NECESARIO E INDISPENSABLE proporcionarnos:

- Si se ha realizado la renta en el año anterior la referencia catastral de la vivienda habitual, la fecha de validez del DNI, y la casilla 505 de la Renta 2022

- En caso que no se realizará, en lugar de la casilla 505, se nos proporcionará una cuenta corriente a nombre del titular.

CENTRALITA PRINCIPAL: 966 736 839

WhatsApp: 670 204 256

Correos de contacto: Fiscal: fiscal@rodriguezyasoc.com

INFORMACIÓN SOBRE LA CAMPAÑA DE RENTA 2023

OBLIGACION DE DECLARAR

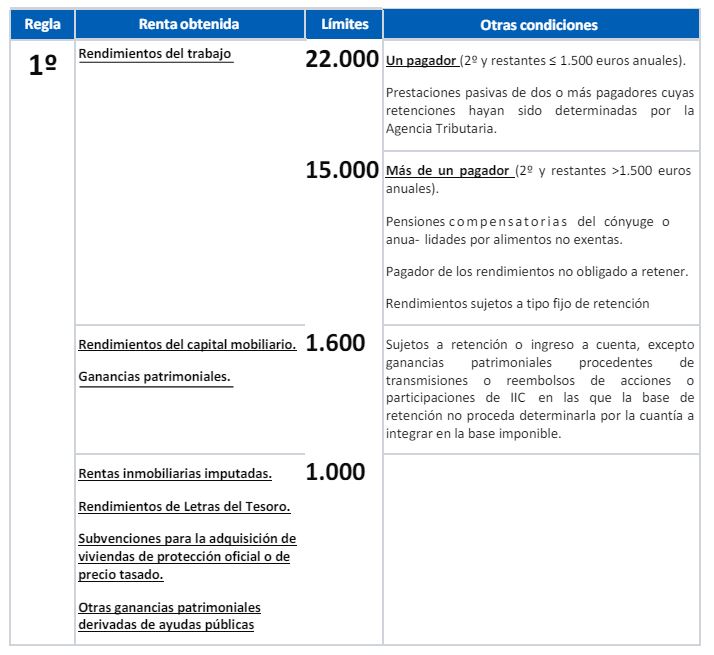

Con carácter general, están OBLIGADAS A PRESENTAR DECLARACIÓN POR EL IRPF todas aquellas personas físicas que durante el año tuvieron su residencia habitual en España, y hayan obtenido en 2023 rentas superiores a las siguientes cuantías, con carácter general:

RENDIMIENTOS ÍNTEGROS DEL TRABAJO (sueldos, salarios, pensiones…), con los siguientes LÍMITES:

Con carácter general, el límite se establece en 22.000 € brutos anuales, si proceden de un único pagador. Este límite también se aplicará si se han percibido de varios pagadores cuando: La suma de las cantidades percibidas del segundo y restantes pagadores, por orden de cuantía, no superen en su conjunto la cantidad de 1.500 € brutos anuales. Sus únicos rendimientos del trabajo consistan en pensiones de la Seguridad Social y demás prestaciones pasivas y que la determinación del tipo de retención aplicable se hubiera realizado de acuerdo con el procedimiento especial reglamentariamente establecido.

El límite se establece en 15.000 € brutos anuales cuando: Procedan de más de un pagador, si la suma de las cantidades percibidas del segundo y restantes pagadores, por orden de cuantía, superan 1.500 € brutos anuales. Se hayan percibido pensiones compensatorias del cónyuge o anualidades por alimentos no exentas, salvo que estas últimas procedan de los padres por decisión judicial (estas últimas están exentas).

Cuando se perciban rendimientos íntegros del trabajo sujetos a tipo fijo de retención. (Por ejemplo: las retribuciones percibidas por la condición de administradores y miembros de los Consejos de Administración, de las Juntas que hagan sus veces y demás miembros de otros órganos representativos, así como los rendimientos derivados de impartir cursos, conferencias y similares, o derivados de la elaboración de obras literarias, artísticas o científicas, siempre que se ceda el derecho a su explotación) El pagador de los rendimientos no esté obligado a retener (por ejemplo, pensiones procedentes del extranjero).

RENDIMIENTOS ÍNTEGROS DE CAPITAL MOBILIARIO (dividendos, intereses de cuentas…) Y GANANCIAS PATRIMONIALES sometidos a retención o ingreso a cuenta, (por reembolsos de participaciones en fondos de inversión, ciertos premios…) con el límite conjunto de 1.600 euros anuales.

Se excluyen de este límite las ganancias patrimoniales de transmisiones o reembolsos de acciones o participaciones de instituciones de inversión colectiva en las que la base de retención no proceda fijarla por la cuantía a integrar en la base imponible.

RENTAS INMOBILIARIAS IMPUTADAS (por la propiedad de ciertos inmuebles), RENDIMIENTOS DE LETRAS DEL TESORO Y SUBVENCIONES PARA LA ADQUISICIÓN DE VIVIENDAS DE PROTECCIÓN OFICIAL Y DEMÁS, CON EL LÍMITE CONJUNTO por los tres conceptos, de 1.000 € brutos anuales.

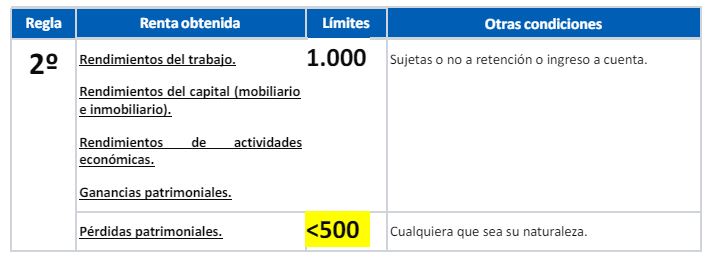

EN NINGÚN CASO TENDRÁN QUE DECLARAR los contribuyentes que obtengan exclusivamente rendimientos del trabajo, del capital (mobiliario o inmobiliario), de actividades económicas y ganancias patrimoniales, sometidas o no a retención, cuando su suma no exceda de 1.000 € brutos anuales y pérdidas patrimoniales de cuantía inferior a 500 €.

No obstante, aunque no resulten obligados a declarar, todos los contribuyentes que tengan derecho a recibir una devolución tienen que confirmar el borrador o presentar la declaración para obtener su devolución.

Están obligados a declarar en todo caso los contribuyentes que perciban cualquier otro tipo de rentas distintas de las anteriores o superen los importes máximos indicados. Estos límites son los mismos en tributación individual y conjunta. Si se supera alguno de estos límites existe obligación de presentar la declaración de Renta.

A continuación, incluimos un CUADRO RESUMEN, con los contribuyentes que NO están obligados a declarar.

CONTRIBUYENTES NO OBLIGADOS A DECLARAR -CUADRO RESUMEN

Comentarios al cuadro:

La regla 2ª y sus límites son independientes de los contenidos en la regla 1ª, actuando en todo caso como criterio corrector de la regla 1ª para rentas de escasa cuantía. En consecuencia, si un contribuyente no está obligado a declarar por razón de la naturaleza y cuantía de las rentas obtenidas conforme a los límites y condiciones de la regla 1ª, no procederá la aplicación de la regla 2ª. Cuando, de la aplicación de los límites y condiciones de la regla 1ª, el contribuyente estuviera obligado a presentar declaración, debe acudirse a la regla 2ª y sus límites para verificar si opera la exclusión de la obligación de declarar al tratarse de rentas de escasa cuantía. Téngase en cuenta que en la regla 2ª no aparece enumerada la imputación de rentas.

IMPUESTO PATRIMONIO 2023

OBLIGACIÓN DE DECLARAR

EXISTE OBLIGACIÓN DE PRESENTAR LA DECLARACIÓN POR EL IMPUESTO SOBRE PATRIMONIO si se da alguna de las siguientes circunstancias:

- Su cuota tributaria, determinada de acuerdo con las normas del Impuesto, y una vez aplicadas las deducciones o bonificaciones que procedan, resulta a INGRESAR.

A estos efectos, tenga en cuenta que, en la Comunitat Valenciana el mínimo exento, es de 500.000 € con efectos desde el 01/01/2021, por lo que afecta al patrimonio del que sea titular a 31/12/2021 (que se declarará en el 2022), y sucesivos. Por lo tanto, en la Comunitat Valenciana, si la base imponible determinada de acuerdo con las normas del Impuesto, ES IGUAL O INFERIOR 500.000 € NO EXISTE OBLIGACIÓN DE DECLARAR.

- No dándose la anterior circunstancia, el valor de sus bienes o derechos, determinado de acuerdo con las normas reguladoras del Impuesto, resulta SUPERIOR a 2.000.000 de euros.

Para determinar la concurrencia de esta circunstancia, deben tenerse en cuenta todos los bienes y derechos del sujeto pasivo, estén o no exentos del Impuesto, computados sin considerar las cargas y gravámenes que disminuyan el valor de los mismos, ni tampoco las deudas u obligaciones personales de las que deba responder el sujeto pasivo.

Las personas fallecidas en el año, cualquier día anterior al 31 de diciembre, no tienen obligación de declarar por este Impuesto.

EXENCIONES

1.- EXENCIÓN VIVIENDA HABITUAL: El límite de la exención de la vivienda habitual para el impuesto del patrimonio se establece en un importe máximo de 300.000 euros.

2.- BASE LIQUIDABLE: En el supuesto de obligación personal de contribuir, la base imponible se reducirá en 700.000 euros, salvo que las CCAA establezcan otro importe. Esta reducción será aplicable también a los sujetos pasivos no residentes que tributen por obligación personal de contribuir y a los sujetos pasivos sometidos a obligación real de contribuir.

EN EL CASO DE LA COMUNIDAD VALENCIANA:

La base imponible de los sujetos pasivos por obligación personal del impuesto que residan habitualmente en la Comunitat Valenciana se reducirá, en concepto de mínimo exento, en 500.000 euros. No obstante, para contribuyentes con discapacidad psíquica, con un grado de minusvalía igual o superior al 33 por ciento, y para contribuyentes con discapacidad física o sensorial, con un grado de minusvalía igual o superior al 65 por ciento, el importe del mínimo exento se eleva a 1.000.000 euros

DOCUMENTACIÓN NECESARIA PARA LA PRESENTACIÓN DE LA DECLARACIÓN DEL IRPF Y PATRIMONIO

Para los contribuyentes obligados a realizar la declaración de Renta y/o Patrimonio, la

DOCUMENTACIÓN NECESARIA, será la siguiente

1.- DNI del titular de la declaración, del cónyuge y de los hijos mayores de 18 años.

2.- Libro de Familia.

3.- Certificados de empresas, Inss, Inem, Mutuas, etc…, de los cuales haya percibo ingresos durante el ejercicio.

4.- Justificante de las cuotas satisfechas a sindicatos y a colegios profesionales.

5.- Datos económicos de los Rendimientos de actividades económicas, en Estimación Directa o Estimación Objetiva.

6.- Recibos de contribución de todos los bienes inmuebles (IBI) (rústicos y urbanos)

7.- Recibos que justifiquen los ingresos recibidos en concepto de arrendamiento de inmuebles.

8.-Justificantes/Certificados para la aplicación de deducciones fiscales, como ONG, subvenciones obtenidas o solicitadas, etc…

9.- Justificantes de las anualidades por alimentos satisfechos a los hijos por decisión judicial, en su caso

10.- SOLICITAR A SU ENTIDAD FINANCIERA LA INFORMACION FISCAL DEL EJERCICIO, que contendrá la siguiente información:

– Certificados de ganancias/pérdidas, derivadas de transmisiones o reembolso de acciones o participaciones en sociedades o fondos de inversión.

– Certificados de ganancias/pérdidas patrimoniales derivadas de acciones admitidas a negociación en mercados oficiales.

Justificantes por la deducción por inversión en vivienda habitual.

Certificados BANCARIOS, con los intereses y capital amortizado en préstamos hipotecarios.

Información de las cuentas corrientes, intereses generados, y valor patrimonial de las mismas.

PLAZOS Modelo 210. No residentes sin establecimiento permanente. Autoliquidación.

Con carácter general: a ingresar 1 a 20 de abril, julio, octubre y enero. Cuota cero 1 a 20 de enero del año siguiente al de devengo. A devolver desde el 1 de febrero del año siguiente al de devengo y en el plazo de 4 años desde el fin del período de declaración e ingreso de la retención.

Rentas de transmisiones de inmuebles: 3 meses habiendo transcurrido 1 mes desde la transmisión. Rentas imputadas de inmuebles urbanos: año natural siguiente al devengo

DOCUMENTACION Modelo 210

Con carácter general:

DNI del titular de la declaración

Recibos de contribución de todos los bienes inmuebles (rústicos y urbanos)

Certificados bancarios, con los intereses de las cuentas, etc.

-Certificados de ganancias/pérdidas, derivadas de transmisiones de bienes inmuebles (escritura compra del inmueble, escritura de venta, y gastos soportados, tanto de la compra como de la venta)

SOLICITAR A SU ENTIDAD FINANCIERA LA INFORMACION FISCAL DEL EJERCICIO

Cualquier información adicional que necesite, no dude en ponerse en contacto con nosotros.

Sin otro particular reciba un cordial saludo

www.rodriguezyasoc.com